Laut Statistik empfindet jeder Dritte zwischen 20 und 29 Jahren Aktien als gute Alternative für die Altersvorsorge, entgegen der klassischen Rente. In diese haben hingegen nur 15 Prozent der unter 30-Jährigen Vertrauen. Wie kommt das? Und wie können Vermittler aktuelle Statistiken für sich nutzen?

Skepsis gegenüber Generationenvertrag

Der Grundgedanke schien nicht nur simpel, sondern auch logisch: Die jungen Erwerbstätigen erwirtschaften die Rentenbezüge der Ruheständler und Pensionisten. Dass dieser Generationenvertrag nun allerdings nicht mehr ganz aufgeht, ist schon jetzt kein Geheimnis mehr unter den Jüngeren.

Die prägnante Lücke im System: Die Babyboomer, der geburtenstärkste Jahrgang, scheiden in den kommenden Jahrzehnten sukzessive aus der Erwerbstätigkeit aus. Eine Verschärfung der aktuell ohnehin schon prekären Lage, in welcher aktuell rund zwei Beitragszahler auf einen Rentner kommen. Zum Vergleich: Anfang der 1960er-Jahre waren es noch sechs Beitragszahler je Rentner.

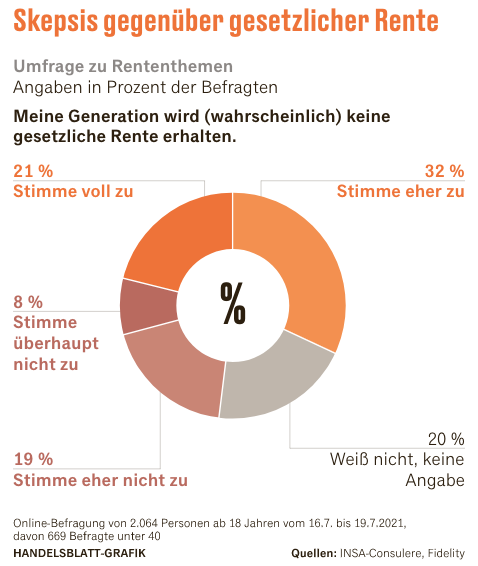

Nicht gerade rosige Aussichten für Millennials, Zoomers und Co. Einer Umfrage des Meinungsforschungsinstituts Insa-Consulere für den Fondsanbieter Fidelity International zufolge ist jeder Fünfte der Befragten (zwischen 18 und 40 Jahren) überzeugt, keine gesetzliche Rente mehr zu erhalten.

Full Risk: Die Börse boomt

Jüngere Generationen haben nur eine Wahl: sich frühzeitig nach möglichen „Rettungsbooten“ umzusehen. Laut einer Jugendstudie machen sich viele – zumindest bis zu ihrem 30. Lebensjahr – allerdings noch nicht hinreichend Gedanken. Die Diskrepanz aus Sorge auf der einen und zu wenig Vorsorge auf der anderen Seite liegt möglicherweise an der fehlenden Finanzkraft in jungen Jahren.

Ein Trend wird nämlich deutlich: In der Abwägung zwischen Sicherheit und Rendite geht die junge Generation gerne auf Risiko. 58 Prozent der Befragten geben an, dass sie sich für eine Risikovariante entscheiden würden, wäre dadurch die Aussicht auf eine entsprechend höhere Rente größer. Garantien werden hingegen zweitrangig.

Ein Katalysator, um Theorie in Praxis umzusetzen, war offenbar die Corona-Pandemie. Das Flossbach von Storch Research Institute hat zusammen mit den Marktforschern von GfK eine Studie erstellt, die aufzeigt, dass es während der Krise einen Aktienboom in der jungen Generation gab. 44 Prozent der 1.000 Befragten zwischen 18 und 35 Jahren gaben an, während der Krise erstmals in Aktien investiert zu haben. Über 38 Prozent der Teilnehmer bauten ihre bisherigen Investments aus. Zum Vergleich: Befragte aus der Altersgruppe 36 bis 65 hielten sich mit Investments zurück. Nur 12 Prozent investierten erstmalig, 41 Prozent steigerten ihr Investment.

Nun handelt es sich bei den jungen Aktionären – trotz größerer Risikobereitschaft – nicht um Zocker auf der Suche nach Nervenkitzel oder dem schnellen Geld. Im Gegenteil: Etwa 70 Prozent der jungen Befragungsgruppe gaben an, die Investments bewusst für Vermögensaufbau, das eigene Haus oder eben die Altersvorsorge angelegt zu haben. Der Anlagehorizont ist jedoch bei den Jungen kürzer: Fast 33 Prozent der jüngeren verkaufen ihre Aktien innerhalb eines Jahres wieder. Bei der älteren Generation liegt die Zeitspanne zwischen einem und fünf Jahren.

Chance und Aufklärung

Für Vermittler bedeutet das Chance und Bedarf zugleich. Zur Neukundengewinnung, aber auch Aufklärung. Denn: Es mangelt gerade der Jungend an persönlicher Beratung. Sie beziehen ihre Informationen meist über Social Media Plattformen, digitale Foren oder dem Freundeskreis. Investoren ab Mitte 30 setzten hingegen auf Börsensendungen oder Fachzeitschriften. Möglicherweise liegt demnach auch in dieser Zielgruppe noch verborgenes Potential.

Um fürs Alter vorzusorgen, lässt das aktuelle Produktportfolio der WWK dem Kunden die Wahl: Die WWK Premium Fondsrente 2.0 ist chancenorientiert, fondsgebunden und ohne Garantie. WWK IntelliProtect 2.0 garantiert dem Kunden hingegen eine hohe Beitragsgarantie. Mehr dazu erfahren Interessierte auch in diesem Beitrag.

Titelbild: © Drobot Dean/stock.adobe.com